国家大基金正式入股江波龙电子

编辑:Olivia 发布:2019-11-14 15:19闪存市场消息,近日从深圳市商事主体信用监管公示平台系统中查询到,国家大基金已经正式入股江波龙电子。

来源:深圳市商事主体信用监管公示平台

一、大基金正式入股江波龙

1、新进机构

工商资料显示:

- 此前在江波龙电子股东信息中,上海聚源聚芯集成电路产业股权投资基金中心、深圳南山鸿泰股权投资基金合伙企业、苏州疌泉致芯股权投资合伙企业等已位列股东席位,且上述企业均为国家大基金参与的投资基金;

- 国家集成电路产业投资基金股份有限公司直接参与本次融资,此外还有深圳市展想信息技术有限公司(传音控股全资子公司)以及泰科源(深圳)资本管理有限公司等其他新进机构。

2、董事席位

信息显示,刘洋与陈大同均位列江波龙的董事席位。据了解,刘洋先生是国家大基金的基金管理公司华芯投资的投资二部总经理;陈大同先生是半导体界知名人士,现任业内知名投资机构元禾璞华投委会主席,曾经参与创立了Omnivision(豪威科技,现已被韦尔股份收购)和展讯。

来源:深圳市市场监督管理局商事主体登记及备案信息查询单

预计新进机构和投资人会带来更多资源,帮助江波龙电子的发展。

二、大基金为中国半导体行业发展保驾护航

近年来,由于人工智能、智能手机、AR/VR、大数据等的发展,全球半导体行业进入超级周期。但伴随中美科技摩擦频发、美方对中国投资及核心技术获取施加限制,半导体行业正处于产业升级的历史窗口。2014年以来,为缩短半导体行业与西方发达国家的差距,国家出台一系列政策及措施,积极发展中国半导体行业。其中,国家集成电路产业基金(简称大基金)正是在这样的背景下成立的。

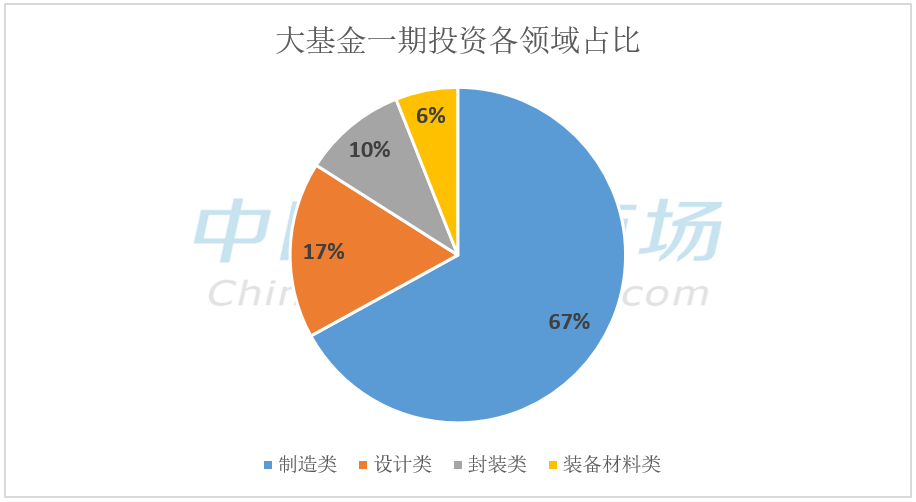

此前大基金一期一共募得普通股987.2亿元,同时发行优先股400亿元,总投资额为1387亿元(相比于原先计划的1200亿元超募15.6%),累计有效投资项目达71个。根据中国闪存市场统计,大基金在各领域投资所占比例大概为:IC 设计占比 17%;集成电路制造占比67%;封测占比为 10%;半导体装备与材料占比为6%。一期的投资中偏向上、中游,大量投入在制造端,其中单笔最大金额的投资项目即为长江存储项目。

在10月22日国家集成电路产业投资基金二期股份有限公司(以下简称“大基金二期”)正式注册成立,注册资本高达2041.5亿元,超出此前预估的2000亿。据资料显示,大基金二期主要聚焦集成电路产业链布局,重点投向芯片制造及设备材料、芯片设计、封装测试等产业链环节,支持行业内骨干龙头企业做大做强。同时,在保持集成电路领域投资强度的基础上,适当考虑投资产业生态体系缺失环节和信息技术关键整机重点应用领域,加大市场推广力度,提升国产集成电路产品市场占有率。从介绍来看,大基金二期相比一期来说,投资覆盖面将更广。

大基金二期的正式成立,将极大推动国产半导体产业的发展。此次国家大基金入股江波龙电子,标志着大基金存储格局,投资领域从中国存储原厂纵向拓展到存储品牌,形成中国存储生态。

三、为什么是存储芯片

1、存储芯片市场规模巨大,且保持不断增长。

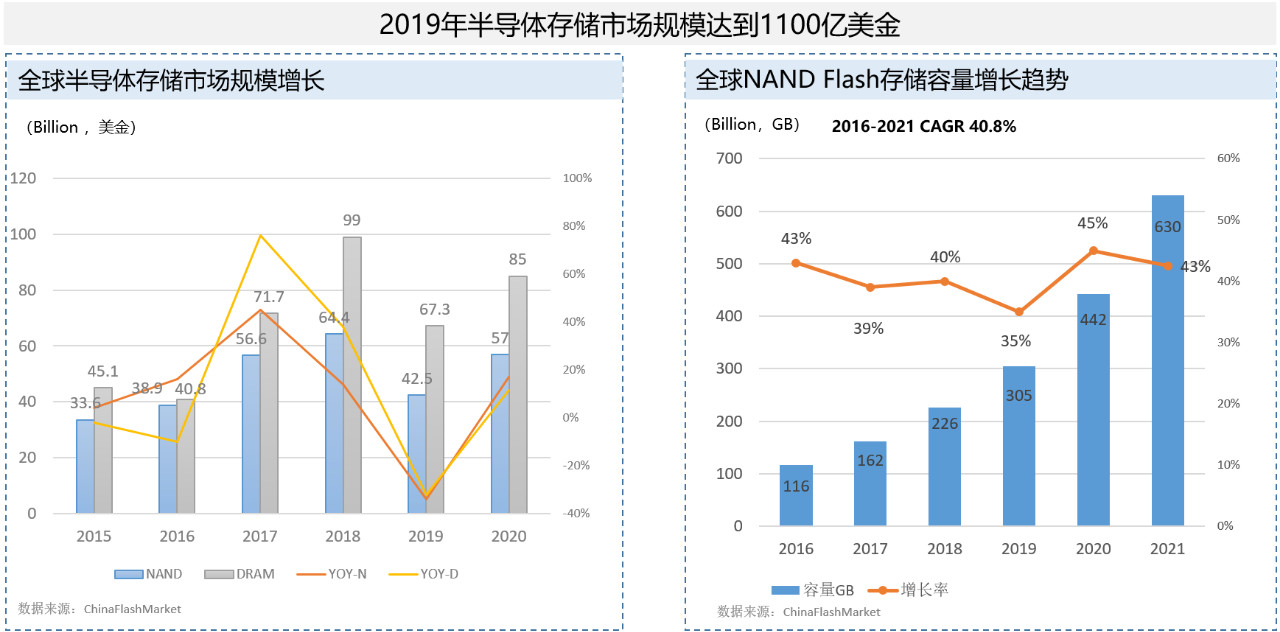

- 2019年NAND Flash存储密度达3050亿GB当量,全球存储市场规模将达到1100亿美元,占整个半导体市场的近30%。

- 到2023年将产生105ZB数据,其中有12ZB将被存储下来;NAND Flash市场以40%的复合增长率保持增长。

存储芯片是大数据时代的基石。全球半导体存储产业呈现不断增长的态势,中国闪存市场预计2019年NAND Flash存储密度将达到3050亿GB当量,较2018年增长35%。虽然DRAM和NAND Flash价格在2019年上半年持续下滑,但2019年整体市场规模仍将达1100亿美元,其中DRAM市场规模670亿美元,NAND Flash市场规模430亿美元。另据Gartner预测,2019年全球半导体营收总计4,290亿美元。那么也就意味着,2019年存储芯片将占据整个半导体行业产值的近30%。

随着5G的推广,AI/IOT的普及,视频应用、智慧城市建设等的不断发展,IDC预计到2023年有超过90%的数据将由机器产生,生成的数据总量将达到103 ZB,其中12ZB被存储下来;在到2023年的四年内,整个NAND Flash市场将以超过40%的复合增长率增长。

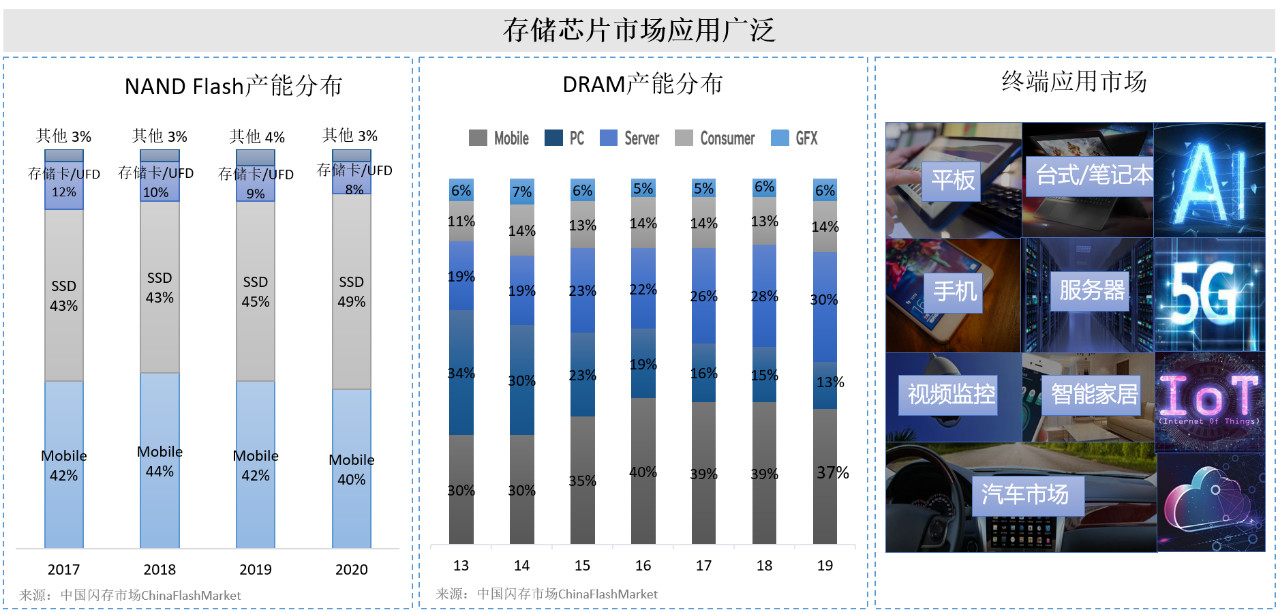

2、存储芯片应用市场广泛

NAND Flash和DRAM广泛应用于手机、平板、PC、数据中心、汽车电子、视频监控、智能家居等等市场。在2019年, NAND Flash主要以应用于手机市场的嵌入式产品eMMC/UFS和SSD产品为主,分别占比42%和45%;DRAM的主要应用市场是在手机和服务器,分别消耗DRAM 产能的37%和30%。

在消费类市场,随着5G手机的面世,通信速度加快,将对数据存储提出更高的要求。高速离不开高容量的存储,未来两年的时间内,对8GB/12GB LPDDR和512GB/1TB容量的存储需求将越来越大。在存储产品层面,目前高端机型普遍采用的是LPDDR4X,三星已经开始量产LPDDR5;已有个别机型如OnePlus 7 Pro搭载了UFS3.0。预计在2020年将会有更多的高端机型搭载高配置的存储产品,5G手机将带来不一样的用户体验。

除消费类市场外,在企业级、数据中心的市场,谷歌、亚马逊、微软正在加速数据中心的建设,伴随5G时代需求的发展,中国的百度、腾讯、阿里等也在积极拓展服务器市场,这些都增加了对服务器SSD产品的需求。数据中心的快速发展,以及来自汽车和边缘计算等新兴市场的丰富数据源,都将进一步推动存储市场的增长。

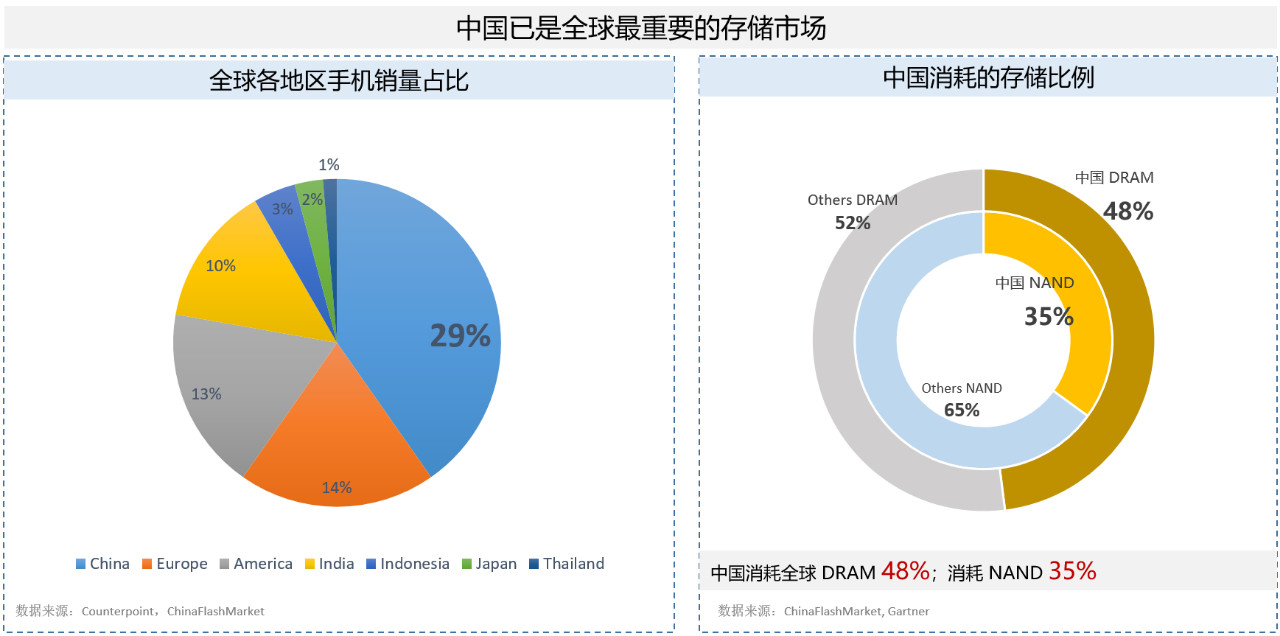

3、中国已是全球最重要的存储市场

中国已是全球存储最重要的市场,据统计,中国市场消耗了全球DRAM产值的 48%,消耗了全球NAND Flash产值的35%。

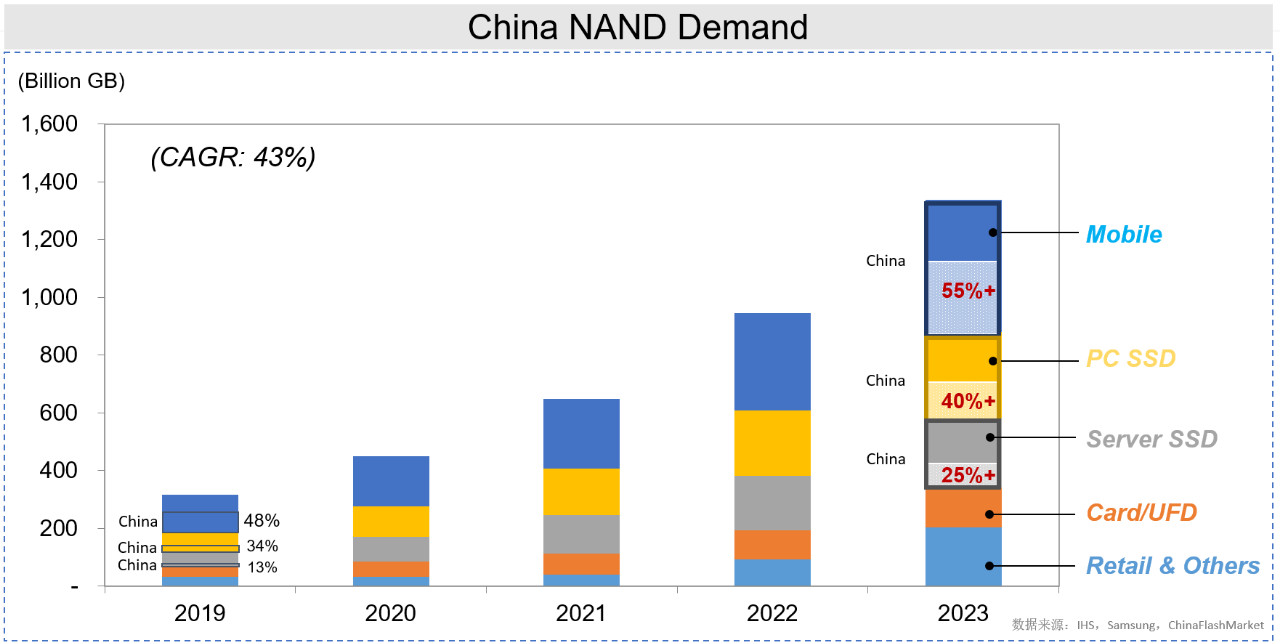

中国已成为全球最大的消费电子产品消费国,国家数据统计结果显示在2018年中国智能手机、计算机和彩电出货量分别占到全球的29%、20%、20%。预计在2019年,手机市场中有48%的NAND需求来自中国,在PC SSD和Server SSD市场中这个数字分别达到34%和13%。

预计到2023年的四年内整个NAND Flash市场将以超过40%的复合增长率增长,且所有细分领域均保持增长。而中国市场NAND需求的增长速度也与之相匹配,到2023年的四年内在手机领域的复合增长率达55%,在PC SSD领域的复合增长率达40%,在服务器SSD领域的复合增长率达25%。

4、存储行业呈现垄断竞争格局,中国存储力量全力追赶

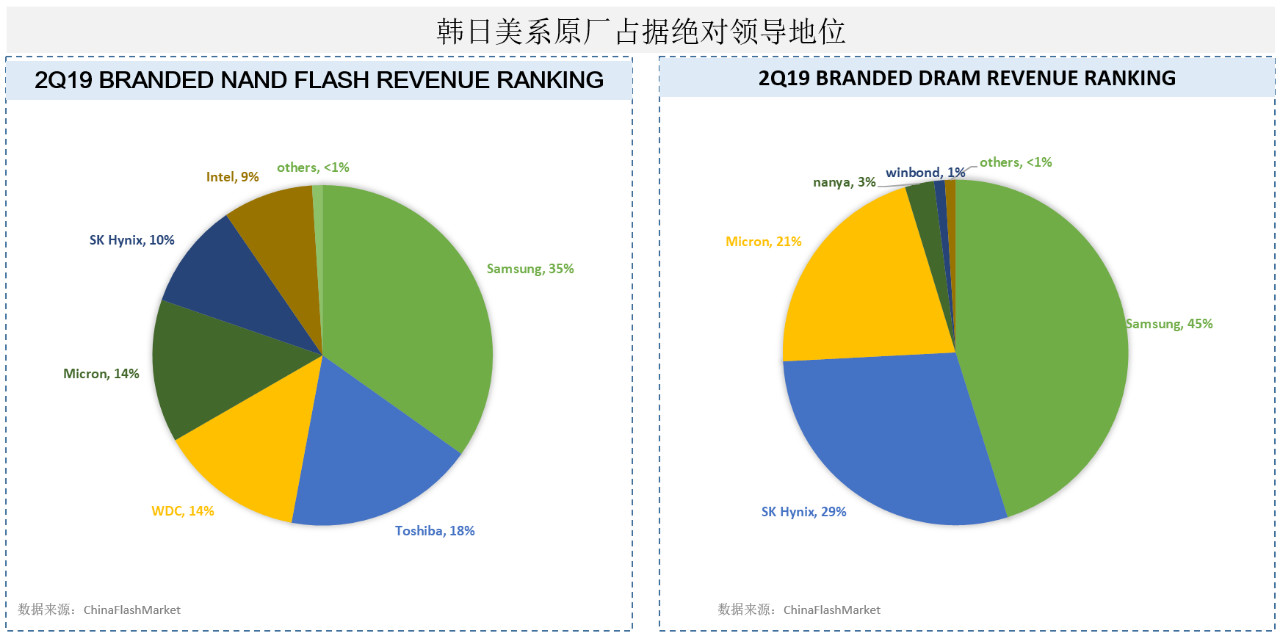

(1)以韩日美系为主的存储原厂占据绝对领导地位

存储行业作为强周期行业,价格暴涨暴跌更是常态。而在整个存储产业链中,以韩日美系为主的存储原厂贡献了主要力量,主导着芯片价格的涨跌,掌握着绝对话语权。

以今年二季度的数据来看,在 NAND Flash领域,三星的市场占有率大约为 35%,铠侠(原东芝存储器)占18.2%,WD 占13.8%,Micron 占13.7%,SK海力士占10.2%,Intel 占8.6%;在DRAM领域,三星、Micron 、SK海力士三家更是占有 95%的市场份额。

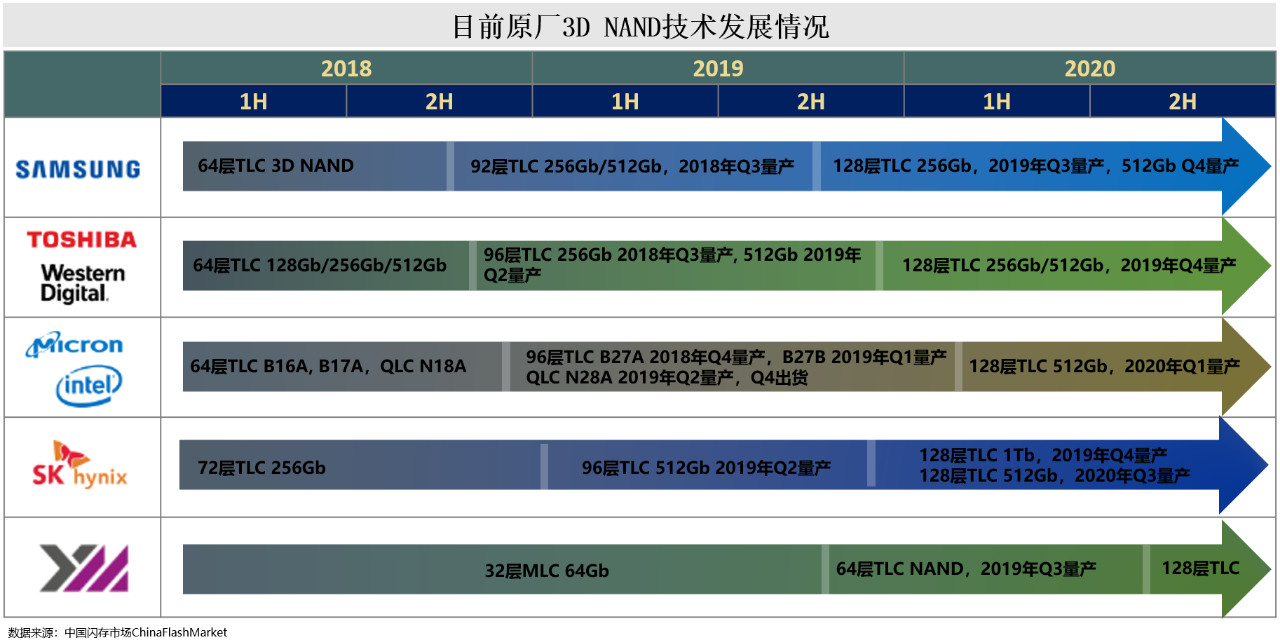

(2)存储技术进展

目前在DRAM技术上,SK Hynix的 1Znm 16Gb DDR4已经量产,美光的1Znm DRAM产品也开始大规模出货。而三星更是在今年7月已经宣布量产业内首款12Gb LPDDR5。

在NAND Flash方面,目前全球六大核心原厂均已实现96层3D NAND量产,且铠侠成功量产96层QLC 3D NAND。在今年下半年各家原厂将陆续对外供应256Gb和512Gb的 92/96层3D NAND。三星已采用第六代(1xx层)256Gb TLC V-NAND开始批量生产250GB SATA SSD。

除此以外,各大原厂也都相继在异构化存储上发展技术,英特尔的3D Xpoint、三星的Z-NAND、铠侠的XL-FLASH、美光等从纵向异构维度布局;西部数据的分区存储技术,SK海力士ZNS-SSD从横向异构维度布局,看好存储级内存市场的未来。

(3)原厂的产能竞争

各大原厂除了在技术上快速发展,扩产动作也未停止,从2014年到2019年,一直都有新工厂投产,尤其是在2016年之后,扩产动作更加密集。

从2019年起的3年内将有7座新工厂投入运营,

- 2019年有2座工厂已投入运营:SK海力士M15、美光新加坡Fab 10A);

- 2020年有4座工厂将投产:铠侠岩手县 K1、三星西安二期、三星平泽二期、SK海力士M16;

- 2020年有1座工厂将开始建造:铠侠四日市Fab7。

(4)中国存储力量正在全力追赶

存储芯片市场规模巨大,应用范围广泛,中国也已成为全球最重要的存储市场。与此同时,随着电子信息化的发展,存储安全也上升到国家战略地位。然而在这个重要的大行业中,中国的存储实力却略显薄弱,甚至往往会在价格动荡中遭受巨大的损失。随着对存储产业的重视程度提高,在政策和资金的支持下,中国企业开始后起发力,不断发展自己的技术,努力追赶国际领先水平。

在中国以紫光集团、长江存储、长鑫存储为代表的企业正迅速成长,其中紫光集团成立了 DRAM事业群,大力发展DRAM产业;作为中国NAND Flash的代表企业,长江存储在今年9月正式宣布公司已开始量产基于Xtacking架构的64层256Gb TLC 3D NAND闪存,未来也将提升到128层,并计划在2020年逐步提升产能;同样在9月,总投资约1500亿元的长鑫存储DRAM自主制造项目宣布投产,其与国际主流DRAM产品同步的10nm级第一代8Gb DDR4首度亮相,一期设计产能每月12万片晶圆。

存储企业需要不断的庞大资金支持技术和设备投入,以维持竞争优势和市占地位。动辄百亿级别的投资,这就更加需要国家和大资本的支持,才能在强周期的存储行业分一杯羹。虽然从技术和产能上来说,中国企业目前与国际领先水平仍存在代际的差距,但随着摩尔定律的有效性减弱,抓紧时间窗口全力追赶将有机会实现突破。

四、江波龙电子

中国企业不仅是在存储芯片研发和生产领域发力,还有更多的中国存储企业集中在主控和以江波龙电子为代表之一的存储技术应用和品牌渠道。

江波龙电子成立于1999年,创立了DMS(Design、Module、Service)特色服务体系,从设计、芯片、软件、封装等多个维度为客户提供高性价比的定制存储产品和方案。2011年创立了专注行业应用的嵌入式存储品牌FORESEE,发布eMMC、SSD存储产品,预示品牌化运营布局开始。2017年收购全球领先闪存品牌Lexar(雷克沙),新Lexar成为江波龙全资子公司独立运作,标志着江波龙电子从技术型产品公司转型为技术型品牌公司。 2019年定位为存储工程师园区的江波龙中山存储产业园第一期建设完工,全球首家存储历史博物馆、Lexar质量实验室先后于园区内落成,深化技术、服务、品质的产品、品牌需求。