编辑:Cynthia 发布:2023-11-01 08:43

随着近日原厂财报披露以及最新合约价释出,原厂表露强势涨价的态度,引领四季度存储价格上扬。三星电子强调存储业务的重点放在盈利,扩大先进制程的高利润产品份额,其中包括基于V8的UFS产品,而对于库存较高的旧制程产品继续针对性减产。西部数据同样在动态减产BiCS5 NAND基础上,增加基于BiCS6 NAND的QLC SSD产品布局。

尽管近两年原厂整体放缓了技术升级的步伐,但在低迷的宏观环境下,高容量高性能存储产品的需求尤为突出,长期来看NAND仍会向高密度高性能低成本的大方向发展。而原厂NAND累积亏损较重,迫切需要扭亏为盈,部分旧制程产品的产能和供应有限,加上原厂顺势推进先进制程的切换,部分旧制程产品供应预计会持续紧张。

随着现货市场低价库存陆续消耗,下游厂商滚动成本上升,推动现货成品端价格走高。而目前来看,国内购物季预计反响平平,消费需求复苏缓慢,后续存储现货市场整体供应需要与需求端动态匹配,才能将涨幅持续落地。

本周上游资源继续保持涨价趋势,1Tb QLC/1Tb TLC/512Gb TLC/256Gb TLC NAND Flash Wafer价格分别涨至3.70/4.30/2.25/1.30美元,DDR4 16Gb 3200/16Gb eTT/8Gb 3200/8Gb eTT/4Gb eTT价格分别为2.78/2.35/1.40/1.25/0.80美元。

Flash Wafer最新报价

DDR最新报价

本周渠道需求整体平淡,但由于原厂资源供应紧张,渠道SSD价格继续小幅上扬,渠道内存条价格维持不变。

渠道市场SSD最新报价

渠道市场内存条最新报价

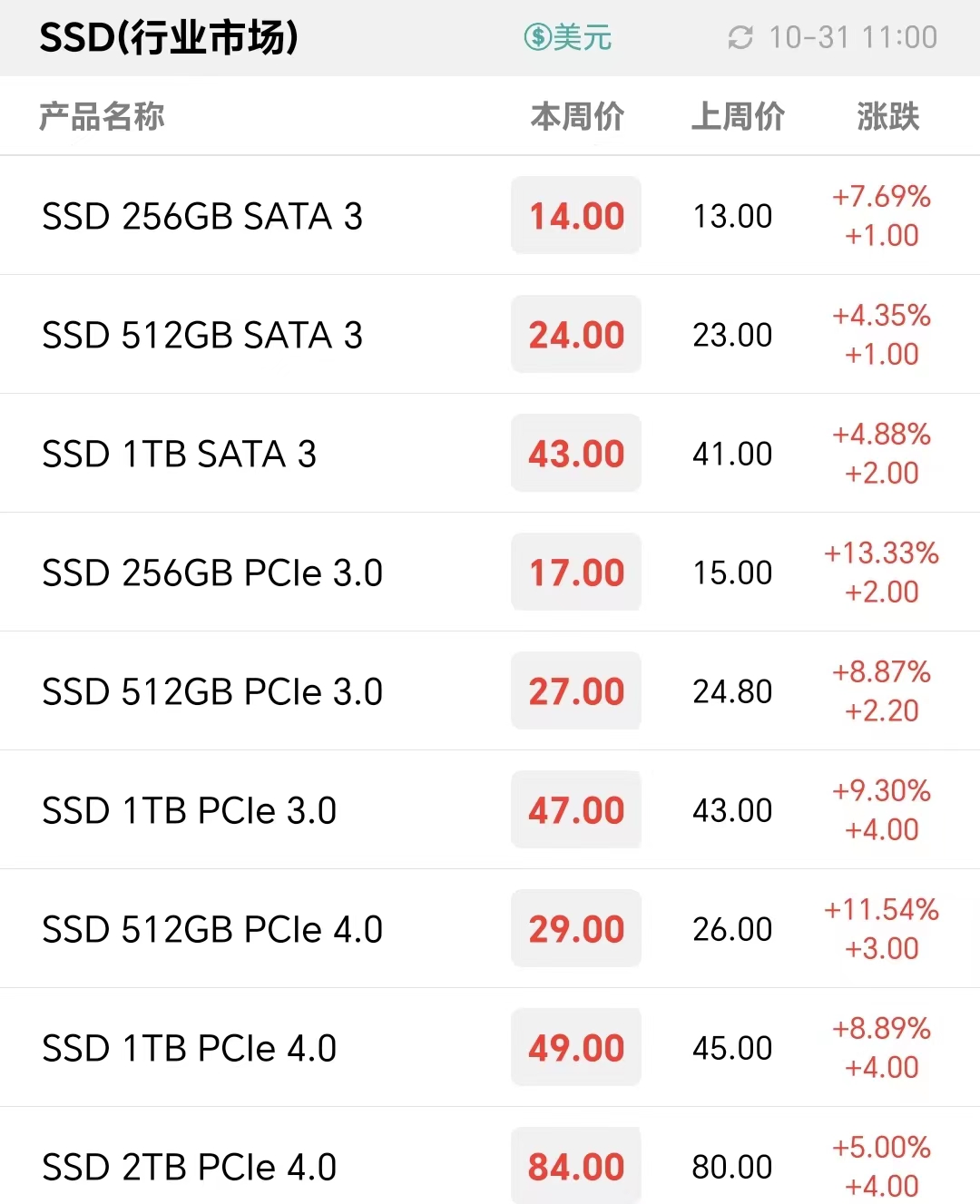

行业市场方面,市场需求反馈一般,不过由于原厂资源涨价,进而带动行业SSD价格上扬,行业内存条价格则维持不变。

行业市场SSD最新报价

行业市场内存条最新报价

卡和U盘市场,U盘报价维持不动,部分闪存卡价格上调,Flash资源端强势,终端客户按需备货,渠道市场观望涨幅。

本周嵌入式价格全面上扬,Q4原厂价格强势上扬,指引嵌入式集成式产品出现较大涨幅。部分终端在现货市场进行备货,大容量128GB/256GB eMMC和UFS需求较为明朗,嵌入式价格持续走高。

eMMC最新报价

eMCP最新报价

LPDDR最新报价

UFS最新报价

uMCP最新报价

| 存储原厂 |

| 三星电子 | 53500 | KRW | +0.94% |

| SK海力士 | 169600 | KRW | +0.65% |

| 铠侠 | 1580 | JPY | -7.33% |

| 美光科技 | 90.120 | USD | +3.48% |

| 西部数据 | 60.240 | USD | +1.04% |

| 南亚科 | 31.00 | TWD | +1.97% |

| 华邦电子 | 15.20 | TWD | +1.33% |

| 主控厂商 |

| 群联电子 | 479.5 | TWD | +3.34% |

| 慧荣科技 | 53.900 | USD | +1.26% |

| 联芸科技 | 43.73 | CNY | +2.05% |

| 点序 | 45.30 | TWD | +0.67% |

| 国科微 | 72.50 | CNY | -1.53% |

| 品牌/模组 |

| 江波龙 | 93.95 | CNY | -1.38% |

| 希捷科技 | 87.310 | USD | -0.26% |

| 宜鼎国际 | 214.5 | TWD | +1.90% |

| 创见资讯 | 90.3 | TWD | +1.46% |

| 威刚科技 | 79.0 | TWD | +0.13% |

| 世迈科技 | 18.510 | USD | +0.82% |

| 朗科科技 | 22.03 | CNY | -3.50% |

| 佰维存储 | 65.70 | CNY | -2.87% |

| 德明利 | 90.40 | CNY | -2.16% |

| 大为股份 | 12.54 | CNY | -4.13% |

| 封测厂商 |

| 华泰电子 | 34.60 | TWD | +1.76% |

| 力成 | 124.5 | TWD | +2.47% |

| 长电科技 | 39.03 | CNY | -2.38% |

| 日月光 | 160.5 | TWD | +1.90% |

| 通富微电 | 29.43 | CNY | -2.49% |

| 华天科技 | 11.93 | CNY | -2.21% |

深圳市闪存市场资讯有限公司 客服邮箱:Service@ChinaFlashMarket.com

CFM闪存市场(ChinaFlashMarket) 版权所有 Copyright©2008-2023 粤ICP备08133127号-2